Размер инвестиций, поступающих в Европу из Азии и Северной Америки, увеличивается

Мюнхен - Москва, 10 октября 2013 года - По данным нового исследования ведущей международной консалтинговой компании в области недвижимости CBRE, существенный рост объема иностранных инвестиций, который наблюдается в течение последнего года, особенно из Азии и Северной Америки, стимулирует активный рост рынка инвестиций в европейскую коммерческую недвижимость.

Европа является наиболее популярным глобальным регионом для международных инвестиций. Начиная с 2007 года инвестиции, поступившие из стран, находящихся за пределами Европы, составили 18% от общего объема. Доля иностранных инвестиций, поступающих из-за пределов Европы, существенно увеличилась за последние годы (в 2012 году - I полугодии 2013 года она достигла 22,4%), при этом наблюдается рост инвестиций, осуществляемых азиатскими (7,8% миллиарда евро) и североамериканскими (особенно в последнее время) инвесторами (18,9 миллиарда евро) в европейский рынок.

Источник: Исследование CBRE

Объем сделок с иностранным капиталом (который поступает на европейский рынок из других частей мира) и с внутрирегиональным капиталом (иностранные инвестиции, но в пределах Европы) является примерно одинаковым, и составляет чуть более 20% от общего объема покупок, осуществленных в Европе за последнее время. Однако эти два разных вида иностранных инвесторов склонны вкладывать свои средства в разные виды недвижимости, иногда находящейся в разных местах.

Межрегиональные инвестиции играют важную роль для рынка не только в части его объема. Сделки, осуществленные международными инвесторами, все больше концентрируются на крупных и высококлассных объектах недвижимости на определенных рынках. Таким образом, в отношении определенных классов активов международные инвестиции определяют как объем рынка, так и тенденции в ценообразовании.

Это становится особенно заметно, если посмотреть на размер сделок, осуществленных инвесторами различного типа. В I полугодии 2013 года местные европейские инвесторы заключали в основном сделки небольшого объема, средний размер которых составлял 21 миллион евро. Иностранные инвесторы из других частей Европы проявляли интерес к более крупным сделкам средней стоимостью 42 миллиона евро за сделку. Однако инвесторы, находящиеся за пределами Европы, полностью концентрировались на более крупных сделках средней стоимостью 94 миллиона евро. Из 35 сделок, осуществленных в Великобритании в течение I полугодия 2013 года, стоимостью 100 миллионов евро или более 22 сделки были полностью или частично осуществлены инвесторами, находящимися за пределами Европы.

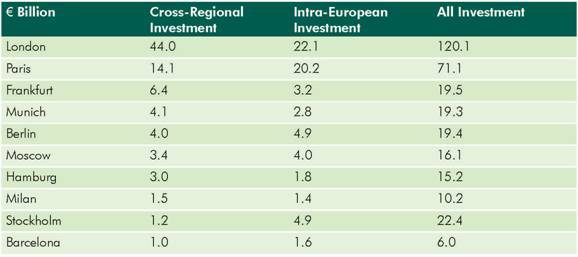

Между межрегиональными инвестициями также наблюдается совсем небольшой разброс; так на долю ведущих 10 городов приходится 60% от общего объема инвестиций в европейскую коммерческую недвижимость, осуществленных в период с 2012 года по I полугодие 2013 года. На долю Лондона, Парижа и основных немецких городов приходится очень большая доля от общей суммы инвестиций, что обусловлено прозрачностью, общей ликвидностью и постоянным наличием подходящих инвестиционных возможностей.

Наиболее привлекательные рынки для межрегиональных инвестиций в Европе (2007 – I полугодие 2013).

Источник: Исследование CBRE

Межрегиональные инвесторы с различных континентов также выбирают разные страны, в которые они осуществляют инвестиции, а также типы недвижимости, которые они приобретают.

Среди североамериканских инвесторов, приобретающих недвижимость в Европе, наблюдается тенденция использовать коллективные инвестиции. Такие фонды зачастую осуществляют инвестиции от имени институтов, но более склонны использовать заемные средства и концентрироваться на прибыли, нежели на диверсификации. Они по сложившейся уже традиции осуществляют инвестиции в большее количество мест по сравнению с межрегиональными инвесторами и чаще обращают внимание на объекты с возможностью получения дополнительной прибыли и оппортунистические сделки. Инвесторы из Северной Америки проявляют повышенный интерес к Германии по сравнению с прочими межрегиональными инвесторами.

Покупатели с Ближнего Востока являются более разнообразными по своему составу и в основном это институциональные (главным образом, государственные инвестиционные фонды) и частные инвесторы. Диспропорциональная сумма инвестиций, поступающих с Ближнего Востока, вкладывается в альтернативные сектора (особенно в отели). Большинство инвестиций, которые направляются в Европу с Ближнего Востока, концентрировались на Великобритании; двумя другими рынками активной инвестиционной деятельности стали Франция и Германия.

Инвестиции из азиатских стран в основном являются прямыми инвестициями, осуществленными институциональными инвесторами - государственными инвестиционными фондами, пенсионными фондами и страховыми компаниями. Объектами инвестиций стало относительное небольшое количество рынков, наиболее предпочитаемым из которых является Великобритания; в центре внимания также оказался сектор офисной недвижимости. Что примечательно, самые крупные сделки были осуществлены азиатскими инвесторами.

Джонатан Халл, руководитель отдела рынков капитала региона Европа Ближний Восток и Африка компании CBRE, прокомментировал сложившуюся ситуацию следующим образом:

«Европа будет привлекать большие потоки международных инвестиций до тех пор, пока ее рынки будут оставаться прозрачными, ликвидными и диверсифицированными по сравнению с активами, стоимость которых выражена или привязана к доллару. Благодаря этим факторам европейские рынки стали объектом институциональных инвестиций, основная часть которых поступила из Азии. Нет никаких оснований ожидать, что ситуация изменится в обозримом будущем. Таким образом, мы может предполагать, что инвестиции, поступающие из-за пределов Европы, будут оказывать влияние на европейский рынок в течение еще нескольких лет.

«Смотря вперед, можно сказать, что объем инвестиций азиатских стран должен увеличиться по мере того, как Китай, Япония и Тайвань, а затем и такие страны как Таиланд, Индонезия и, наконец, Индия, становятся источниками межрегиональных инвестиций. Государственные инвестиционные фонды, находящиеся в странах, в которых природные ресурсы только начинают добывать, таких как Казахстан и Азербайджан, также могут оказать существенное влияние на развитие ситуации в будущем, наряду с несколькими африканскими странами, которые также обладают некоторым потенциалом».

Валентин Гаврилов, директор отдела исследований рынка CBRE в России, сказал:

«Порядка 25% инвестиций в коммерческую недвижимость России приходит из Северной Америки. Азиатские инвесторы пока присутствуют в незначительных объемах, что связано, в первую очередь, с более высокими требованиями к страновому инвестиционному климату и прозрачности рынка, предъявляемыми суверенными и пенсионными фондами и страховыми компаниями. Создание необходимых условий для инвестирования в недвижимость этой, наиболее консервативной частью инвесторов, является сильным фактором роста объемов инвестиций в Россию».